מחיר העברה – שיטת המכירה החוזרת

מחיר העברה הינו עקרון מיסוי בתחום המיסוי הבינלאומי שבה לבחון האם עיסקה בינלאומית (עיסקה = מתן שרותים, מכירת ציוד או מלאי) מתבצעת במחירי שוק או שהעיסקה מושפעת מיחסים מיוחדים בין הקונה למוכר. לגבי הגדרת יחסים מיוחדים מומלץ לקרוא את המאמר שלי בנושא

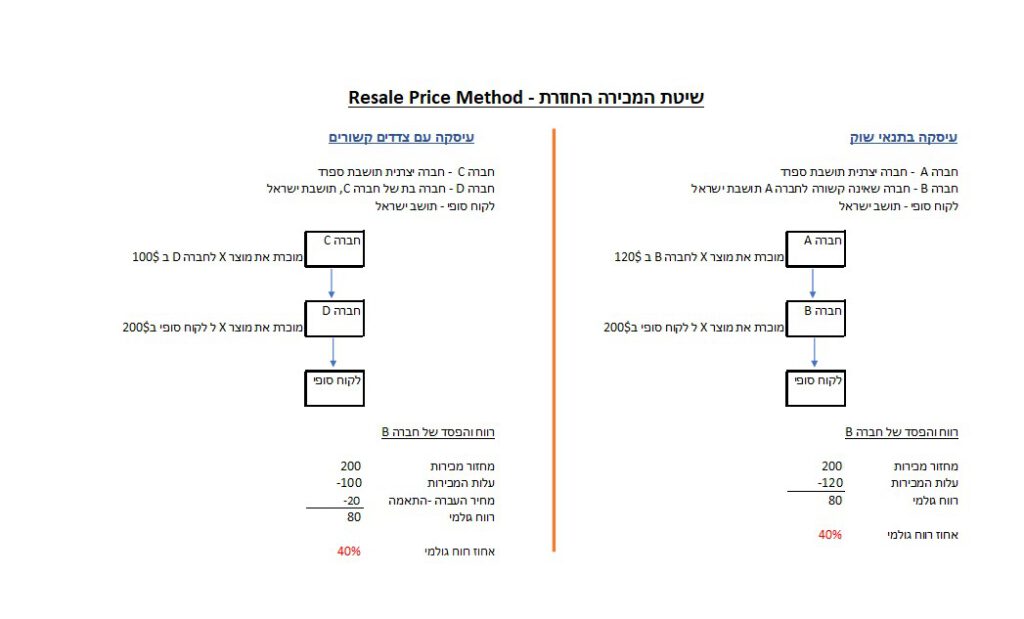

שיטת המכירה החוזרת Resale Price Method ובקיצור RPM שיטה זו מזווה את הרווח הגולמי בין עיסקה שלנו לעיסקאות בהן אין יחסים מיוחדים. במידה ומחיר העיסקה נמצא בתחום ה- Arms Length אז אין שום צורך בתיקון הרווח. אולם במידה ונמצא כי הרווח הגולמי בעיסקה הספציפית שלנו מתחת למחיר השוק (מחוץ ל-Arms Length) אז נצטרך לבצע התאמה של העיסקה למחיר השוק

ה-RPM משמש בדרך כלל כאשר הצד הקשור הוא מפיץ או משווק של מוצרים או שירותים. לדוגמה, אם חברת בת רוכשת מוצרים מחברת האם שלה ומוכרת אותם מחדש ללקוחות, ניתן לקבוע את מחיר ההעברה באמצעות RPM.

כדי להשתמש בשיטת RPM, בדרך כלל מבצעים את השלבים הבאים:

- קביעת מחיר המכירה החוזרת: מחיר המכירה החוזרת הוא המחיר שבו מוכר הצד הקשור את המוצר או השירות לצד לא קשור. מחיר זה נקבע על ידי ניתוח המחירים שגובים מתחרים עבור מוצרים או שירותים דומים.

- קביעת שולי הרווח המתאימים: שולי הרווח המתאימים נקבעים על סמך הפונקציות-פעולות שמבצע הצד הקשור, הסיכונים הנלקחים והנכסים המשמשים בעסקה (Risks, Functions, Assets). מרווח זה יכול להיקבע על ידי הסתכלות על שולי הרווח של חברות דומות בענפים דומים. ברור שצד הלוקח סיכונים גבוהים יותר, מצפה לשולי רווח גבוהים יותר

- חישוב מחיר ההעברה: מחיר ההעברה מחושב על ידי הפחתת שולי הרווח המתאים ממחיר המכירה החוזרת. בדוגמא למטה ניתן לראות שמכיוון שאחוז הרווח הגולמי של חברה B שאינה צד קשור עומד על 40%. אזי בעיסקה דומה שבה מעורבים צדדים קשורים (חברה C, וחברה D) אנו נעמיד את הרווח הגולמי על 40% על ידי התאמה של עלות המכירה (הגדלה של 20$ מעבר למכיר המכירה המקורי).

יתרונות וחסרונות לשיטת RPM

לשיטת RPM מספר יתרונות. ראשית, קל להבין וליישם. שנית, היא מבוססת על מחירי שוק, מה שהופך אותה לאמינה יותר ופחות נתונה למניפולציות. שלישית, הוא מקובל על רשויות המס ברחבי העולם, מה שמפחית את הסיכון למחלוקות.

עם זאת, לשיטת RPM יש גם כמה מגבלות. ראשית, ייתכן שהוא לא יתאים לכל סוגי העסקאות, במיוחד אלה הכוללות נכסים בלתי מוחשיים כגון פטנטים או סימנים מסחריים. שנית, היא מסתמכת על זמינותם של מחירי שוק דומים, שאולי לא תמיד יהיו זמינים או אמינים. שלישית, היא אינה לוקחת בחשבון את הפונקציות, הנכסים והסיכונים הספציפיים של הצדדים הקשורים המעורבים בעסקה (Risks, Functions, Assets), אשר עשויים להשפיע על שולי הרווח המתאימים.

כדי לטפל במגבלות אלו, ה-OECD (הארגון לשיתוף פעולה ופיתוח כלכלי) פיתח קווים מנחים לתמחור העברה הממליצים על שימוש במספר שיטות, כולל RPM, לקביעת מחירי העברה. הנחיות אלו ממליצות גם כי תמחור העברה יתבסס על המאפיינים הספציפיים של העסקה והצדדים הקשורים המעורבים, במקום להסתמך רק על מחירי השוק.