מקום יסוד החברה

ישנן אופציות שונות למקום יסוד החברה, ואף כיום ישנם מדינות הקורצות ליזמים בהטבות מס שונות (אירלנד, קפריסין). אולם בראייה תפעולית ולא רק מיסויית נראה שהאופצייה המקומית עדיפה ממספר סיבות:

החל משנת 2017, תוקן חוק לעידוד השקעות הון ובו הוגדררו התנאים וההטבות למפעל טכנולוגי, כאשר מטרת המחוקק הייתה להילחם בתחרות על מקום ה-IP, ולגרום לחברות להשאיר את ה-IP בישראל ואף לפתחו בישראל, לשם כך הועברה חקיקת מס המעניקה הטבות מס למפעל טכנולוגי מועדף העומד בתנאים הבאים באופן מצטבר :

בנוסף על סעיף 1 לעיל, על החברה לעמוד בנוסף באחד מהתנאים הבאים:

חברה שלא עמדה בתנאים האמורים לעיל, יכולה להנות מההטבות במידה וקיבלה אישור מהרשות הלאומית לחדשנות טכנולוגית על היותה מפעל המקדם חדשנות את התנאים ניתן לראות בקישור ובעיקרם מדובר על מפעל עם חדשנות טכנולוגית השווה או גבוהה לרמת החדשנות המקובלת באותו תחום.

הבקשה לקבלת ההטבות תוגש עד 90 יום מתום שנת המס ותחול על שלוש שנים כולל שנת ההגשה (אם הבקשה תוגש בשנת 2021 ותאושר ההטבות יחולו על ההכנסות מהפעילות המועדפת לשנים 2021-2023)

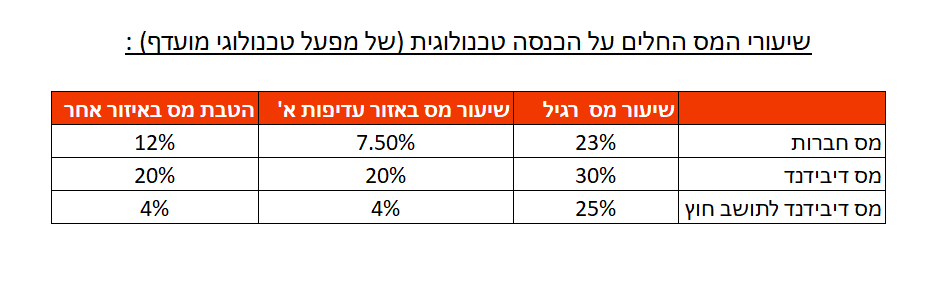

להלן ההטבות בשיעור מס החברות ודיבידנד לחברה בעלת מפעל טכנולוגי מועדף:

לנו באקאונטיקס- AccountX ניסיון של למעלה מ-20 שנה בניהול חשבונות במערכות ERP מתקדמות , יש לנו ניסיון רב במיסוי ישראלי ובינלאומי, מעוניינ/ת לשמוע עוד? קבע/י פגישה לייעוץ.